ケイアイスター不動産を買いましたので、分析内容を紹介します。

以下のスクリーニングで引っかかった銘柄です。

高配当狙いです。300株@4620円。

成長しているので、増配も期待しています。

この記事を読むと、ケイアイスター不動産の良い点と心配事がわかります。

買いたい理由

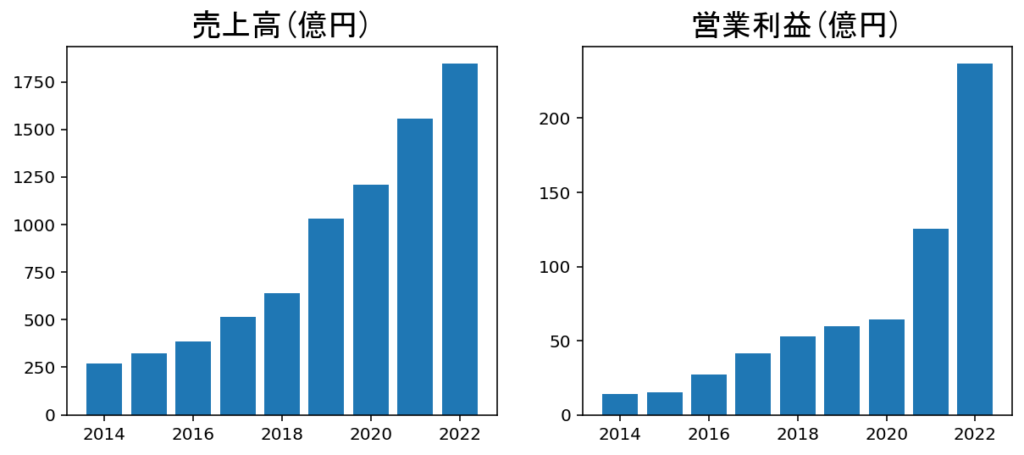

売上・営業利益成長中

売上高・営業利益が順調に成長しています。

ここ数年の営業利益率改善がすばらしいです。

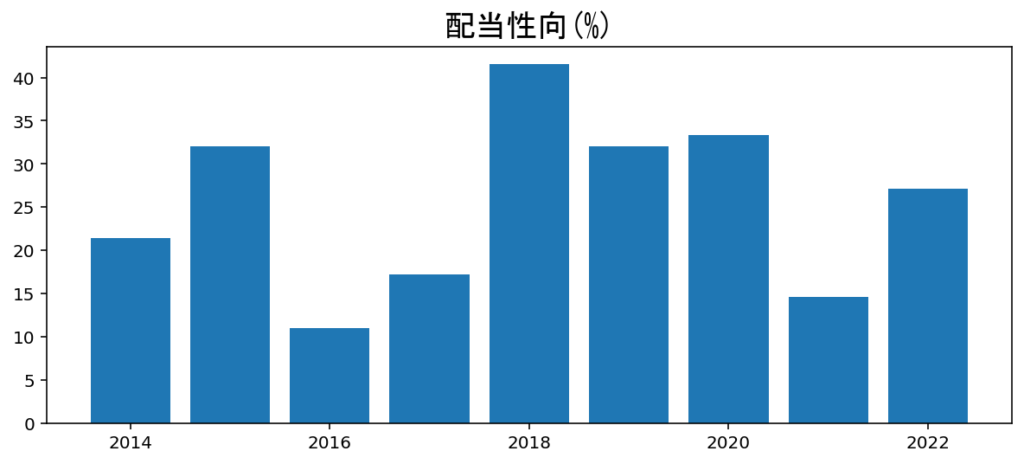

配当性向30%程度を維持

配当性向30%程度を維持しています。このくらいの配当性向が成長と分配の良いバランスと思います。

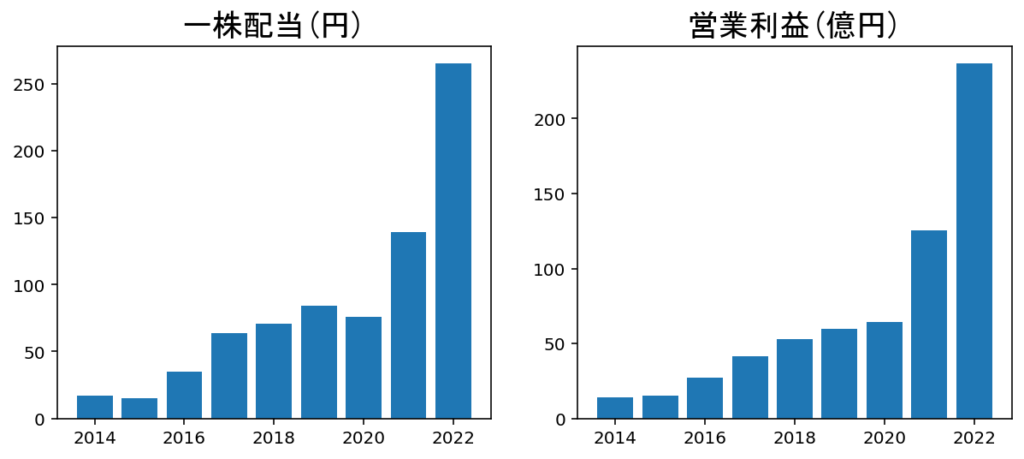

利益成長に合わせて増配中

配当性向が大きく変化していないので、利益成長に合わせて、増配しています。

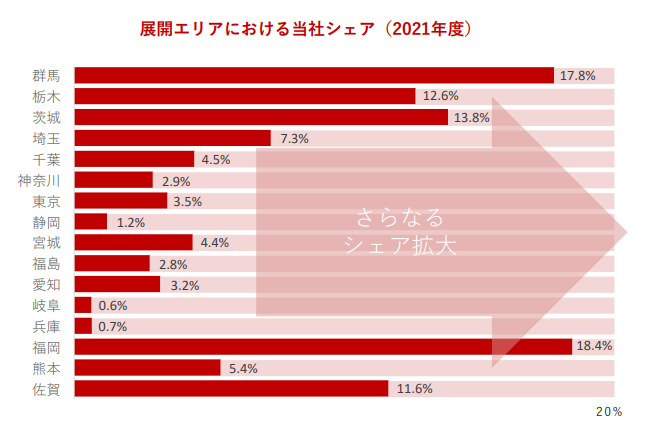

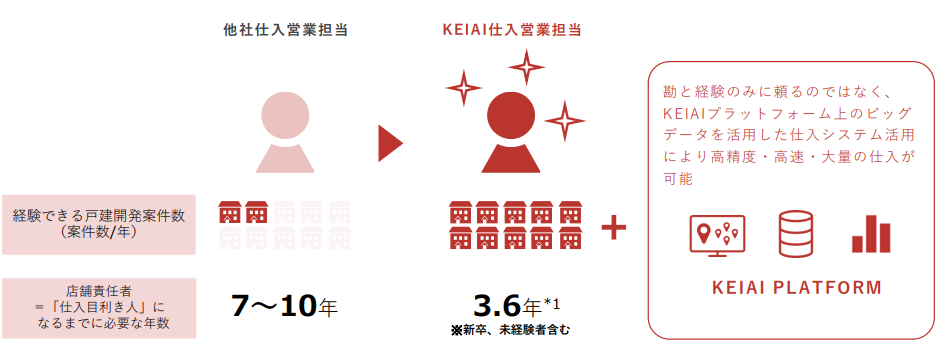

販売エリア拡大・システム導入が成功していると発表されている

ここ数年は、エリア拡大および、担当者依存の少ないシステム導入が成功して急成長している模様

割安

2022年の営業利益236億円に対して、時価総額700億円程度。時価総額が営業利益の10倍以下なので割安判断(借入金多いけど許容)。

心配事

一過性の成長?

不動産業界に限らず、特定の業界で一過性の急成長は起こり得ます。

エリア拡大やシステム導入がうまくいっていると発表されており、一過性ではないと判断していますが、心配は尽きません。

借金が多い

不動産業界ではあるあるですが、借金多いです。

自己資本比率は2022年で27%。不動産業界では高いほう

自己資本比率 = 100 x 自己資本 / 総資本

自己資本比率の目安は業界によって異なります。不動産業界は一般に低めです。不動産販売業と不動産賃貸業でも違うので、同じ業界でも比較が難しいです。

流動比率は150%超えてるので、まぁOKと判断。

流動比率とは、流動資産(1年以内に現金化が予定される資産)の流動負債(1年以内に支払いを要する負債)に対する割合で、企業の短期的な債務の支払能力を見る尺度です。 150を超えると良好、200を超えると優良とされることが多いです。

不動産が暴落して、資産価値が減れば、流動性が低下したら、、、と言い出すと不動産業界には投資できないので、リスクを負うしかないですね(^^)

増資

2021年9月に増資。発行済み株式数の11%程度の量。しばらくはしないでね。。

損切ライン

5.7%以上の配当を狙っているので、260円の配当を継続的に出せないと判断したら損切

利確ライン

不動産業界は地味なので、爆発的な上昇は期待しないです。

期待配当金の10年分をもらえるくらい売却益が出るなら、検討

今だと300円配当の10年分なので、3000円くらい値上がりすれば。

上がらなくても配当もらえていれば幸せ

-160x90.png)

-120x68.png)